Il tema dei forfettari è certamente caldo in tutti gli studi professionali. Accanto alle valutazioni riguardanti le cause di esclusione, modificate dalla recente Legge di bilancio (ma sulla quali rimangono ancora molti dubbi non chiariti da parte dell’Agenzia delle Entrate), si pongono i problemi operativi che devono essere gestiti in corrispondenza degli adempimenti.

Uno di questi problemi attiene il (non) ruolo di sostituto d’imposta del contribuente che ha scelto il regime forfettario. Se la disciplina risulta assodata in relazione ai percettori titolari di partita Iva, si pongono invece ampi dubbi quando il percettore sia dipendente del contribuente.

Se, infatti, fino al 2018 il caso di contribuente forfettario che impiegava dipendenti risultava residuale, visti i volumi d’attività limitati e posto che era consentito un costo del lavoro dipendente non superiore ad € 5.000, dal 2019 non esiste alcun vincolo circa il personale dipendente impiegato; oltretutto, l’innalzamento del tetto dei ricavi e compensi incassati di certo rende più probabile il fatto che un contribuente che abbia prescelto il regime forfettario possa decidere di impiegare personale dipendente.

In questo primo intervento si andrà a riepilogare la disciplina in oggetto e le modalità di compilazione del quadro RS; nel successivo intervento si andrà invece a considerare lo specifico tema delle ritenute operate nei confronti di lavoratori dipendenti.

L’esonero dagli adempimenti del sostituto d’imposta

L’articolo 1, comma 69, L. 190/2014 espressamente esclude i contribuenti forfettari dalla qualifica di sostituto d’imposta affermando che: “Non sono tenuti a operare le ritenute alla fonte di cui al titolo III del citato decreto del Presidente della Repubblica n. 600 del 1973, e successive modificazioni; tuttavia, nella dichiarazione dei redditi, i medesimi contribuenti indicano il codice fiscale del percettore dei redditi per i quali all’atto del pagamento degli stessi non è stata operata la ritenuta e l’ammontare dei redditi stessi”.

Il forfettario che riceve una fattura da un professionista, ed esempio, non opererà alcuna ritenuta, ma andrà a pagare “al lordo” il compenso richiesto. Le stesse considerazioni valgono nel caso in cui fosse pagato l’importo spettante ad un intermediario del commercio.

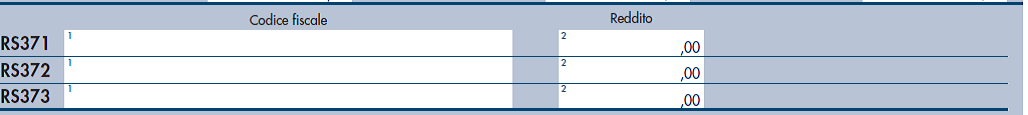

L’unico onere che viene posto a carico del contribuente è la corretta compilazione del quadro RS per quanto riguarda la sezione deputata ad accogliere tali informazioni; in particolari, nei righi da RS371 a RS373, va indicato il codice fiscale del percettore (colonna 1), unitamente all’importo dei redditi erogati a favore di tale soggetto (colonna 2).

Per la compilazione di tale prospetto, come chiarito dalla circolare AdE 10/E/2016, occorre far riferimento ai redditi e compensi pagati nel periodo d’imposta oggetto di dichiarazione (quindi nel prossimo modello Redditi 2019 andranno indicate le somme pagate nel corso del 2018), indipendentemente dal motivo per cui la ritenuta non è stata effettuata.

La circolare porta l’esempio del soggetto percipiente che sia a sua volta un soggetto forfetario per il quale la ritenuta non si applica: anche in questo caso, secondo l’Agenzia delle Entrate, occorre evidenziare il compenso pagato all’interno del quadro RS.

Necessariamente tale onere riguarderà solo ed esclusivamente di percettori forfettari che potenzialmente sarebbero stati soggetti a ritenuta. Pertanto:

- il forfettario che paga un avvocato a sua volta forfettario, avrà obbligo di indicare nel quadro RS il compenso che gli ha erogato;

- al contrario, nessuna indicazione dovrà essere effettuata qualora il forfettario dovesse pagare un fornitore artigiano aderente al regime forfettario.

Considerando che, dal 2019, sono molto più numerosi i contribuenti che applicano il regime forfettario, sarà sempre più frequente che un forfettario possa trovarsi a pagare una fattura emessa da un altro contribuente che ha prescelto il regime forfettario; occorrerà quindi distinguere la natura del fornitore al fine di stabilire se i dati di tale soggetto dovranno essere indicati nel quadro RS del modello Redditi.

Lo studio resta a disposizione per maggiori chiarimenti ed assistenza.

Articolo tratto da Ecnews.it